Se você está iniciando no mundo dos investimentos, com certeza já ouviu falar ou mesmo considerou investir no Tesouro Direto.

Isso porque ele é uma das modalidades mais seguras de investimento, já que se você fica com o título até o final, você recebe exatamente o combinado. Sem sustos e sem perdas!

Afinal, o Tesouro Direto proporciona um retorno mais interessante que outros títulos de Renda Fixa, como a poupança. E sem perder no quesito segurança do seu dinheiro!

E, basicamente, para investir no Tesouro Direto, você precisará apenas se cadastrar na corretora do seu banco. Ou abrir uma conta em uma corretora de sua preferência.

Em seguida, você poderá comprar os títulos escolhidos pela internet mesmo, usando o dinheiro que foi transferido para a conta da corretora, via home broker.

E se ainda está em dúvida sobre como investir no Tesouro Direto, neste artigo vou explicar todos os detalhes. Dessa forma, você poderá adotar essa modalidade de aplicação com bastante sucesso.

O que é o Tesouro Direto?

O Tesouro Direto é um título público que se encaixa na modalidade de investimentos de Renda Fixa. Ou seja, no momento da aplicação, você fica sabendo exatamente qual será a rentabilidade dele.

O que não acontece com investimentos de Renda Variável, como por exemplo Fundos Multimercados, opções e ações.

E é importante lembrar que investindo neste tipo de título você estará emprestando seu dinheiro para o Governo. E isso torna esse ativo um dos mais seguros do mercado!

Mesmo assim, a sua rentabilidade será maior que da poupança caso segure os títulos até o resgate.

É seguro investir no Tesouro Direto?

O Tesouro Direto é considerado um investimento de baixo risco. Inclusive, um dos tipos de título do Tesouro, o Tesouro Selic, é considerado o ativo mais seguro da economia.

E é usado como um índice de referência no Mercado.

Geralmente, quando começamos a pensar em investir, a primeira coisa que vem a mente é a poupança, que hoje é a aplicação mais comum do brasileiro.

Mas ao pesquisar um pouco mais você acaba se deparando com os títulos do Tesouro Direto.

Mas aí é que surge aquela dúvida cruel, é seguro investir no Tesouro Direto?

Se é seguro, por que meus pais, avós e demais parentes não colocam seu dinheiro nisso ao invés de deixar na poupança?

Então, quando me perguntam isso, o que respondo que é por se tratarem de Títulos Públicos, o que você estará fazendo ao investir no Tesouro é basicamente firmar um contrato com o governo, que é o órgão máximo do país.

Sabendo disso, você mesmo pode concluir que a maioria dos brasileiros só opta pela poupança e não pelo Tesouro meramente por ignorância sobre o tema.

Mas, precisamos observar os cenários do mercado para saber fazer boas escolhas com o tesouro.

Como surgiu essa modalidade: investir no Tesouro Direto?

O Tesouro Direto foi criado em 2002, por meio de um acordo entre a BM&F Bovespa e o Tesouro Nacional.

Ao contrário do que muitos pensam, é possível pequenos e grandes investidores colocarem suas economias nessa aplicação.

Avalio que esse seja um dos diferenciais marcantes desse investimento.

Segundo o Tesouro Nacional, há mais de 4,2 milhões de cadastrados desejando aplicar finanças no Tesouro Direto.

Esse número apresentou um crescimento de 90% nos últimos 12 meses.

Isso significa, certamente, que mais investidores poderão aderir nos próximos anos, em virtude da boa rentabilidade.

Anteriormente, era necessário recorrer aos bancos para investir no Tesouro Direto como fundos de renda fixa.

Com a intenção de facilitar a vida dos investidores, portanto, é possível apostar nos títulos públicos de várias formas.

Quais as vantagens de investir no Tesouro Direto?

Há ainda outros pontos positivos que devem ser abordados sobre o Tesouro Direto. Pensando nisso, vou citá-los de maneira detalhada para você.

Liquidez

Já pensou em ter uma aplicação que pode ser resgatada a qualquer momento e apresentar um lucro interessante?

Então é melhor olhar com mais carinho para o Tesouro Direto. Digo isso porque é viável solicitar o resgate na hora que julgar mais adequada.

Porém, é importante ressaltar que o título que garante a rentabilidade prometida para o resgate em qualquer data é a SELIC.

Em contrapartida, a rentabilidade do Tesouro IPCA e do Tesouro Prefixado pode ser alterada em detrimento da data do resgate do seu investimento.

Pois a liquidez é garantida pois o Governo se compromete a recomprar os Títulos, sendo que o dinheiro já entra na sua conta em apenas um dia útil após concretizar a operação.

E a liquidez diária é fundamental para ajudar os investidores em diversas situações em que o dinheiro será necessário por uma urgência.

Ou uma oportunidade única, como a aquisição de um imóvel ou gastos com médicos, por exemplo.

Você pode começar investindo pouco dinheiro

Esse é um ponto que levanta muitas dúvidas nos investidores iniciantes: será que é necessário ter muito dinheiro para investir no Tesouro Direto? Felizmente, a resposta é não.

Pois com apenas R$ 40,00 você já pode adquirir um título público e aumentar os seus rendimentos.

Por isso, essa aplicação está se tornando cada vez mais popular e chamando a atenção de pequenos investidores.

Além disso, é muito fácil e rápido destinar o seu dinheiro para essa aplicação, basta ter um dispositivo com acesso à internet e uma conta em uma corretora.

E a burocracia é quase inexistente, algo que chama muito a atenção dos investidores.

Baixo Risco (se o resgate for realizado na data)

Outra vantagem do Tesouro Direto é o baixo risco, pois o Governo Federal vai garantir o pagamento da aplicação no prazo combinado.

Dificilmente o Poder Público deixará de ter recursos para honrar o compromisso com os investidores.

Afinal, a arrecadação de impostos está evoluindo ano a ano, mesmo com a recuperação econômica mais lenta do que o esperado.

E o Governo ainda tem outra vantagem, ele pode emitir dívida em sua própria moeda e assim evitar o calote dos Títulos.

O que traria grande desconfiança de investidores internacionais. E que por sua vez tirariam seu dinheiro daqui.

Assim, o “calote” seria indireto, sem causar esse alvoroço, porém com sérios impactos na inflação.

Lembre-se que essa manobra já foi muita usada por aqui e o brasileiro já sofreu muito com a hiperinflação.

Mas mesmo assim, tome cuidado com os títulos prefixados caso tenha que realizar um resgate antes do vencimento.

Pois você pode ser prejudicado pela Marcação a Mercado também!

Como saber a Rentabilidade do Tesouro Direto Hoje?

A rentabilidade do Tesouro Direto varia de acordo com o título e pode ser consultada no próprio site do Tesouro.

Lá você vai encontrar os preços e taxas para cada uma das aplicações disponíveis. Ou seja, o Tesouro Selic, Tesouro IPCA e o Tesouro Prefixado.

Acesse o site do Tesouro Direto para saber mais sobre a rentabilidade dos títulos disponíveis hoje.

Além da rentabilidade, o site também disponibiliza um simulador de títulos do Tesouro Direto, onde você consegue saber exatamente quanto receberá no vencimento do título.

Qual o valor mínimo para investir no Tesouro Direto?

Com menos de R$ 40,00 você já pode adquirir um título público e aumentar os seus rendimentos.

Para facilitar a acessibilidade do Tesouro, os títulos podem ser adquiridos mesmo com aplicações bem baixas.

Isso representa uma pizza a menos no fim de semana que deixará de ser um passivo para virar um ativo trabalhando pra você!

E você ainda pode escolher entre títulos prefixados, ligados à inflação ou à taxa básica de juros do Brasil, a Selic.

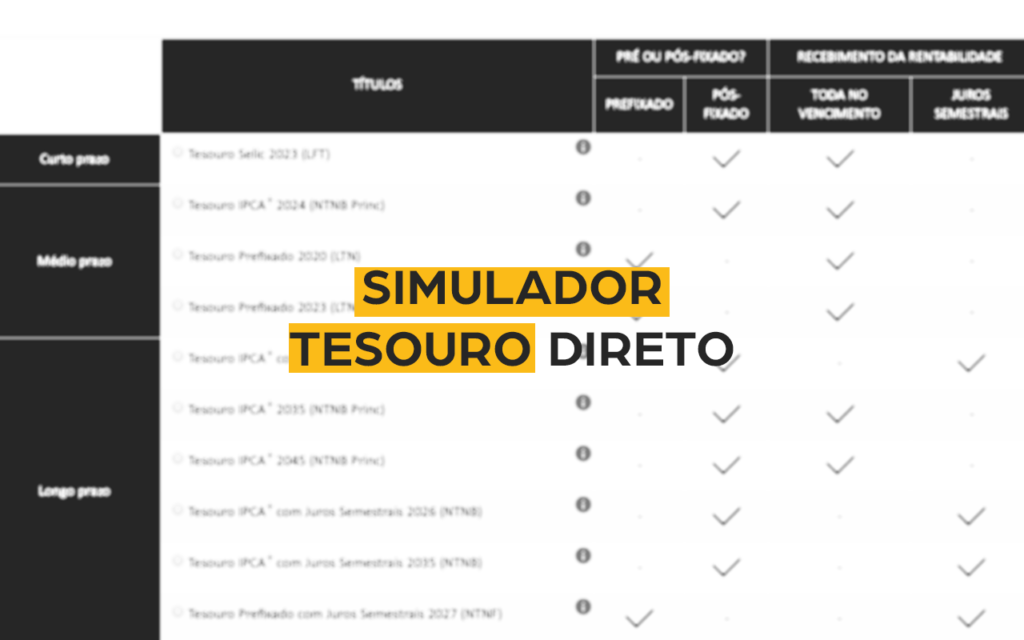

Quais são as opções de Títulos do Tesouro Direto?

As modalidades disponíveis como opções para investir no Tesouro Direto são: o Tesouro Prefixado, o Tesouro IPCA e o Tesouro Selic.

Confere os detalhes para saber qual a melhor para seu objetivo:

Tesouro Prefixado

Essa categoria apresenta uma taxa fixa de rentabilidade, por exemplo 8% ao ano, que você fica sabendo antes de contratar o título.

Isso garante o recebimento dessa porcentagem anualmente até a data de vencimento da aplicação.

No entanto, é importante saber que existem vários títulos prefixados, com taxas diferentes. As melhores opções, com taxas mais altas, podem ser encontradas sempre que a Selic sobe.

Esse dinheiro vai entrar direto na sua conta, independentemente do cenário econômico. E eu avalio esse fator como uma vantagem que merece ser levada em consideração.

Além disso, o Tesouro Prefixado também serve para atingir um determinado valor até o término da aplicação.

Dessa maneira você já sabe o que vai resgatar no vencimento do título, algo que dá muita segurança para os investidores e possibilita planejar, por exemplo, aquela viagem dos sonhos com família.

E mesmo para os mais conservadores essa é uma modalidade de investimento que considero ideal por ser rentável e bastante segura caso não precise resgatar antes do prazo.

Isso porque, caso precise resgatar antes, é provável que o valor do título sofra alterações e te gere até mesmo um prejuízo. Isso acontece devido o fenômeno da Marcação a Mercado.

Mas como disse anteriormente, se você carregar o ativo até o vencimento terá um valor garantido, que você consegue conhecer já no momento da aplicação.

Portanto essa é uma opção para objetivos de longo prazo e o investidor deve aplicar aqui apenas um dinheiro que não precise usar em caso de alguma necessidade.

Ou seja, nada de usar prefixados como Reserva de emergência!

Tesouro IPCA

Esse tipo de Tesouro é conhecidos também como título híbrido e o motivo é que a taxa de rentabilidade é formada por um item fixo e outro variável.

Por exemplo, você pode ter um título com rendimento de 4% ao ano mais a variação do IPCA, índice atrelado à inflação, ou seja, dependendo da inflação do período, você poderá ter um rendimento melhor ainda.

Esse fator mostra que é necessário ficar atento aos movimentos da economia, pois isso pode ajudá-lo a conquistar ótimos rendimentos.

É uma aplicação menos conservadora do que o Tesouro Prefixado, mas pode oferecer ganhos maiores.

Tesouro Selic

Essa opção tem como característica marcante ser o único título público com rentabilidade atrelada à taxa Selic.

Além disso, também é um dos papéis mais procurados do Tesouro Direto, em virtude da sua grande flexibilidade.

Com ele o investidor obterá um retorno igual à taxa Selic, que é a taxa base dos juros na nossa economia.

Outro ponto positivo é a volatilidade baixa, o que possibilita fazer o resgate antes do vencimento sem perder dinheiro.

Portanto é uma opção bastante segura de investimento e que pode ser usada para montar sua Reserva de Emergência ou mesmo para a parte conservadora da Estratégia Barbell.

Quais são as taxas e custos do Tesouro Direto?

O IOF e a taxa de custódia são as duas principais taxas que devem entrar em seus cálculos quando decidir investir no Tesouro Direto. Pois são taxas e custos embutidos.

Primeiro, saiba que quem investe em títulos públicos é obrigado a pagar o Imposto sobre Operações Financeiras (IOF).

Esse tributo, no entanto, incide apenas no primeiro mês de aplicação. Então caso queira fazer o resgate no período de 30 dias será necessário quitar o IOF.

Da mesma forma, é necessário destacar que o Tesouro Direto tem uma taxa de custódia de 0,25% ao ano. Ela é cobrada a cada seis meses e é relativa à segurança dos papéis e das informações dos investidores.

Taxa de Corretagem

Mais um ponto positivo para investir no Tesouro é que, atualmente, é muito raro alguma corretora cobrar taxa de corretagem para operações no Tesouro Direto, o que torna essa classe de ativos ainda mais acessível!

Por exemplo, nesse comparativo que fizemos sobre as taxas de corretagem, todas as corretoras analisadas possuem taxa zero para o Tesouro Direto.

Taxa de Custódia:

A taxa de custódia está inclusa no próprio valor do Título, afinal, trata-se da segurança dos papéis e de serviços de informação aos investidores.

Esta é cobrada semestralmente, no valor de 0,25% ao ano do valor total investido.

Por exemplo: Se você investiu R$100,00, a taxa de custódia será de R$0,25.

Imposto de Renda:

Agora, se você tem qualquer experiência de investimentos no mercado financeiro, talvez esteja se perguntando “ok, mas e o Imposto de Renda?”, é simples!

A alíquota é regressiva, assim como nos outros investimentos de renda fixa e depende exclusivamente da sua data de aplicação:

- 22,5% para aplicações com prazo de até 180 dias;

- 20% para aplicações com prazo de 181 dias até 360 dias;

- 17,5% para aplicações com prazo de 361 dias até 720 dias;

- 15% para aplicações com prazo acima de 721 dias.

Porém, esse imposto é descontado do valor a ser resgatado automaticamente, esse tipo de desconto é chamado também de IRRF ou Imposto de Renda Retido na Fonte.

Entenda a Rentabilidade do Tesouro Direto

Os títulos públicos são a menina dos olhos dos que adoram apostar nos fundos de renda fixa, por causa dos bons rendimentos.

Então é muito importante que você conheça como funciona a rentabilidade dessa aplicação:

Qual é o rendimento mensal do Tesouro Direto?

Primeiramente, cada um dos títulos do Tesouro Direto possui uma rentabilidade diferente, por isso é necessário que você esteja bem consciente de qual deles escolher para compor a sua carteira.

Assim como explicado, a rentabilidade do Tesouro Direto Prefixado é definida no momento da aplicação, sendo de conhecimento do investidor.

Por isso, é necessário que se faça a simulação da aplicação e assim é possível calcular a sua rentabilidade.

Já nos títulos ligados ao IPCA você terá um componente fixo, que já garante um mínimo que o ativo deve render, mais a variação da inflação no período.

Como não sabemos qual será exatamente a inflação no futuro, o que podemos fazer é projetar e simular alguns cenários possíveis para saber como a aplicação se comportaria.

O mesmo vale para o Tesouro Selic, que tem sua rentabilidade ligada às mudanças do COPOM na própria Selic. Você pode então simular os cenários para entender quanto deve render seu investimento neste título.

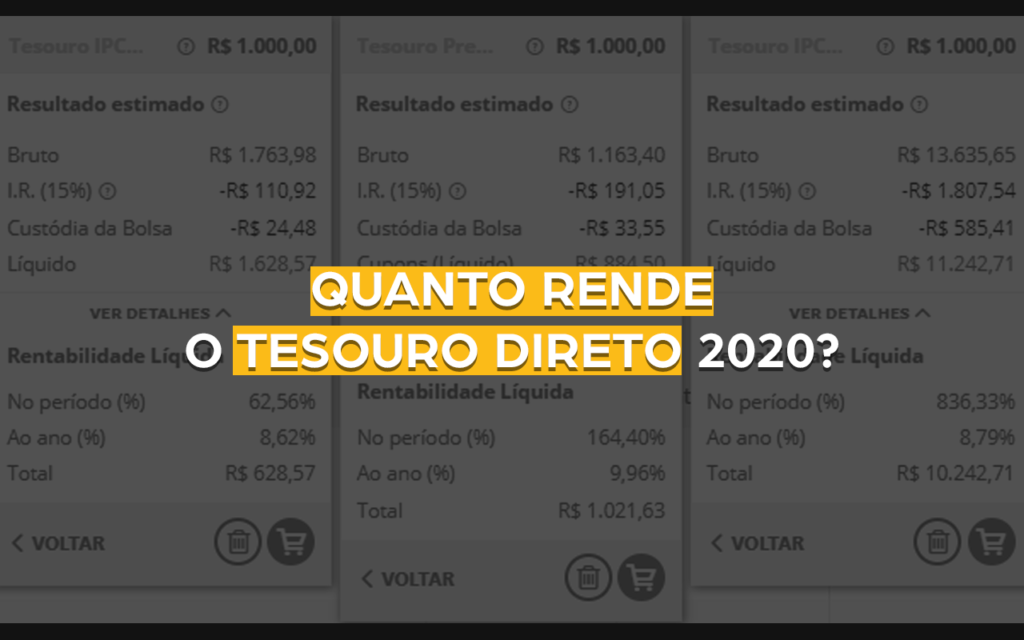

Quanto rende o Tesouro Direto 2020?

Para saber o valor do rendimento do Tesouro Direto é necessário que você faça as simulações de acordo com cada uma das modalidades ofertadas, ou seja, a Selic, o Tesouro Prefixado e o Tesouro IPCA.

Atualmente, a taxa Selic (uma das modalidades disponíveis para investimento no Tesouro Direto) está em 2%, o que significa que a rentabilidade do Tesouro Selic, será próxima disso.

Porém, nesse ano tivemos um fenômeno que trouxe prejuízo até para esse tipo de título, considerado um dos mais seguros do Mercado, se não o mais seguro.

Como explicamos nesse artigo, o que aconteceu foi um deságio no título.

Se você não está entendendo, calma que eu explico: primeiramente o Tesouro Selic também possui uma pequena parte prefixada, o que pouquíssimas pessoas sabem.

Isso porque na maior parte do tempo esse componente pré fixado no Tesouro SELIC é praticamente insignificante e por isso quase nunca é lembrado.

Porém, com as recentes reduções constantes da SELIC, o Tesouro está enfrentando dificuldades em conseguir negociar esse tipo de título, que estão ficando encalhados.

Dessa forma, o mercado começou a exigir um prêmio maior e, com isso, o componente pré fixado disparou e causou um efeito de Marcação a Mercado no Tesouro Selic.

Esse fenômeno causou surpresa em muitos investidores e muitos optaram pelo resgate no pior momento possível, justamente por não conhecer tão bem esse ativo.

Daí a importância de ser um Capitalista Selvagem e dominar as diversas classes de ativos para montar e manejar sua carteira da melhor forma possível!

Simulador de Rentabilidade do Tesouro Direto

Como eu falei, simular sua rentabilidade é muito importante para aplicar bem no Tesouro Direto.

E o próprio site do Tesouro possui um excelente simulador de rentabilidade. Veja alguns exemplos, caso eu queira investir R$100,00 todos os meses, qual seria a minha rentabilidade:

Tesouro Prefixado – Vencimento em 2026:

Tesouro SELIC com vencimento em 2025:

Tesouro IPCA com vencimento em 2026:

Como investir no Tesouro Direto? (2020)

Primeiramente, é necessário que você realize o seu cadastro em uma corretora de investimentos.

Em seguida, responda à pesquisa de suitability, que nada mais é, do que uma pesquisa simples, que ajudará a sua corretora a entender o seu perfil de investidor, classificando-o em: conservador, moderado ou arrojado.

Logo depois, você deverá escolher o título Tesouro Direto e em qual das aplicações você gostaria de investir.

E confirme o valor investido e verifique a rentabilidade para o vencimento escolhido.

Pronto, aqui começa a sua jornada para se tornar um Capitalista Selvagem!

O que é preciso para investir no Tesouro Direto?

O Tesouro Direto é muito procurado por investidores iniciantes, que têm a pretensão de começar a guardar dinheiro, principalmente para criar a sua reserva de emergência, e principalmente por ser um investimento seguro.

Por isso, o valor de aporte no Tesouro Direto, não precisa ser muito alto, podendo iniciar com, em média, R$35,00!

E o mais legal é que, você ganha dinheiro emprestando para o governo e ainda coopera com a melhora de serviços como educação, saúde e até a infraestrutura do Brasil.

Quais são os riscos de investir no Tesouro Direto?

Antes de tudo, é necessário que você saiba que não existe nenhum tipo de investimento que com risco zero, isto se dá porque todos os investimentos dependem de vários fatores diferentes para que a sua rentabilidade ocorra.

Contudo, existem investimentos com menores riscos do que outros, e que são mais aceitáveis, principalmente para os investidores de perfil conservador.

O Tesouro Direto também tem seus riscos e agora você saberá quais são os que você deve ficar de olho na hora de investir no Tesouro Direto:

Marcação a Mercado:

O fenômeno da marcação a mercado, apesar de raramente influenciar na rentabilidade do Tesouro Direto, pudemos observar este ano (2020), que em nossas corretoras a rentabilidade do título estava diminuindo assustadoramente, chegando a ficar negativa!

Risco Operacional:

Às vezes, o sistema de negociações é suspenso, ou seja, todas as operações de compra e venda são impedidas, isso pode acontecer por conta da alta volatilidade nas taxas de juros.

Variação da Rentabilidade:

O valor apresentado como rendimento para a aplicação, só é válido para o vencimento do título.

Ou seja, caso o investidor precise realizar a venda do título antes do período de vencimento, esse procedimento será realizado no preço atual do mercado.

Melhores corretoras para investir no Tesouro Direto

Como o Tesouro Direto é um título público, é possível investir por qualquer corretora, e em todas elas você terá como vantagem a 0% de taxa de corretagem.

Comece a sua pesquisa pelas principais corretoras, que te tragam segurança e as melhores vantagens para o seu plano investidor.

Tesouro Direto: Quais corretoras têm taxa zero?

Antes que eu te dê esta boa notícia, você precisa saber o que é a taxa de corretagem!

Em síntese, a taxa de corretagem é um valor cobrado pelas próprias corretoras para intermediar as suas operações de compra e venda de ativos.

E agora, o que você deve estar se perguntando “qual é a taxa de corretagem para negociação do Tesouro Direto?”

Nesse sentido, por ser um título público as corretoras possuem taxa zero de corretagem para este investimento!

Lei mais: Como escolher a melhor corretora de valores

Quais são os prazos do Investimento no Tesouro Direto?

Atualmente, os prazos para investimento no Tesouro Direto são esses:

Fonte: https://www.tesourodireto.com.br/titulos/calculadora.htm

[DICAS BÔNUS DO ROXO] para ter rentabilidade no Tesouro Direto

Escolha uma corretora de confiança

É muito importante que você tenha uma corretora com a plataforma estável para fazer suas aplicações e resgates sempre que quiser ou precisar.

Além disso, como a corretora será o seu intermediário para realizar seus investimentos, é muito importante que escolha uma com bom custo-benefício e que seja muito confiável.

Não tenha vergonha de stalkear as corretoras pelas redes sociais e no Reclame Aqui, você vai praticamente casar com uma delas para investir e alcançar sua liberdade financeira, então procure o Match perfeito!

Faça aplicações mensalmente

Tão importante quanto ter uma plataforma confiável, será seu compromisso em realizar aporte constantemente.

Não há grandes segredos para construir um patrimônio, você precisa fazer sobrar pelo menos uma parte dos seus ganhos para investir.

E para deixar os juros compostos fazerem sua mágica você precisará investir bem e ter disciplina de aplicar todos os meses!

Acredite, seu eu do futuro irá te agradecer muito!

Diversifique sua carteira

A diversificação é muito importante para uma boa carteira de ativos e o conhecimento popular já diz “não coloque todos os ovos na mesma cesta!”

Por isso é muito importante que você saiba definir o peso ideal de cada ativo no seu portfólio.

Invista para o longo prazo

Aqui reside um dos maiores segredos dos investimentos! Lembre-se que Warren Buffett não ficou rico do dia para a noite!

Da mesmo forma, tenha sempre foco no longo prazo ao investir em sua carteira. É claro que algumas operações de curto prazo podem potencializar ainda mais seus investimentos, usando opções por exemplo, mas os juros compostos irão te beneficiar cada vez mais ao longo da passagem dos anos.

Então comece o quanto antes e crie um planejamento, pois os anos irão passar se você investir ou não, então será muito melhor caso os anos passem e você alcance sua liberdade financeira, não é mesmo?

Invista pelo menos o aporte mínimo

E para garantir uma boa rentabilidade você precisará realizar pelo menos o aporte mínimo, mas acredito que o sacrifício não é muito grande.

Sabemos que a realidade de cada um é diferente, mas lembre-se que o valor mínimo para aplicar no Tesouro é apenas R$ 40,00. Então que tal deixar comer uma pizza ou fast food no fim de semana e aplicar num ativo para seu futuro?

Seu corpo e seu bolso irão agradecer!

E mesmo se você receber apenas um salário mínimo, entenda essa aplicação mínima com um treino da sua disciplina, pois é importante ter a mentalidade de aportes recorrentes.

Então comece, nem que seja com um pouco, aprenda a investir melhor, a ser mais produtivo, ganhe mais, invista mais e faça sua banheira da riqueza transbordar para ajudar outras pessoas a alcançar o sonho da liberdade financeira.

Informações extras que você precisa saber sobre Tesouro Direto

Como Funciona o Resgate do Tesouro Direto

O momento de receber o dinheiro investido é muito esperado e precisa ser devidamente planejado para não ocorrer imprevistos.

Se você carregar o título até seu vencimento, poderá resgatar o dinheiro ou reaplicá-lo em outra modalidade do Tesouro.

No caso do Tesouro Selic, mesmo que resgate antes do vencimento, você irá retirar o que o título rendeu até então descontando os impostos.

Porém, é importante que você saiba que nos títulos prefixados, caso resgate antes do prazo, o valor unitário do título será definido de acordo com a precificação do mercado.

Basicamente, se você comprou o título prefixado por R$ 896,00, com uma rentabilidade de, por exemplo, 5%.

Supondo que, após sua aplicação, essa taxa de juros subiu para 6%, o novo valor do título seria de aproximadamente R$ 877,00.

Portanto, você deve compreender que, caso compre esse tipo de ativo e as taxas de juros subam, você acabará perdendo. Porém caso os juros caiam, você poderá tem uma valorização no título antes do vencimento.

Como Declarar o Tesouro Direto no Imposto de Renda

Acabei de citar o temido Imposto de Renda e, se você ainda não sabe como ele é aplicado no Tesouro, pode até ter ficado com um pouco de medo.

Mas pode ficar tranquilo porque ele é cobrado diretamente na fonte e quando você resgata sua aplicação ele já é descontado automaticamente.

Além disso ele incide sobre os rendimentos de maneira regressiva, ou seja, quanto mais tempo o dinheiro ficar aplicado, menor será a porcentagem da alíquota, por exemplo:

- Até 180 dias (22,5%).

- De 181 a 360 dias (20%).

- De 361 a 720 dias (17,5%).

- Acima de 720 dias (15%).

Então, para entender melhor, imagine que os lucros sobre sua aplicação alcançaram a marca de R$ 7 mil em quatro anos. Nesse caso, o IR vai abranger 15% desse valor, o que totaliza R$ 1.050,00.

As instituições financeiras encaminham para os clientes todo o necessário para declarar no IR os rendimentos obtidos com o Tesouro Direto.

Caso tenha dificuldades de inserir as informações na declaração, é importante contar com o apoio de um contador.

Horário de abertura do mercado do Tesouro Direto

As aplicações e os resgates podem ser feitos nos dias úteis das 9h30 às 18h, com os preços e taxas operados no momento da transação.

Além disso, nos finais de semana ou feriado, os preços e taxas exibidos no site do Tesouro Direto podem ser consultados entre 18h às 5h, mas são apenas para referência.

Nesse período você pode até realizar investimentos e resgates, mas serão considerados os preços e taxas de abertura do mercado do próximo dia útil.

E também fique atento pois nos dias úteis, das 5h às 9h30, o sistema fica em manutenção.

Como o Coronavírus afeta o Tesouro Direto?

Se você acompanha as notícias do mercado financeiro ou então qualquer jornal depois do trabalho, você já deve ter ouvido falar sobre o Corona Crash.

Este fenômeno ocorreu em março de 2020 quando o Governo Federal anunciou, pelo site do Tesouro Direto a suspensão de negociações deste título.

E, os investidores que têm neste título toda a sua Reserva de Emergência ou algum tipo de seguro, naturalmente ficaram preocupados.

O evento é chamado de Circuit Braker, que em toda a história da bolsa, foram acionados apenas 24 vezes, e destas, 6 vezes foram em 2020.

Contudo, é importante que você esteja ciente de que, o Tesouro Direto ainda é considerado um dos títulos mais seguros para investimentos.

Uma vez que, ele só será verdadeiramente ameaçado, caso o Governo Federal se dissolva ou em caso de falência, o que é um evento raríssimo!

Vale a pena investir no Tesouro Direto em 2020?

Apesar da taxa Selic estar em sua mínima histórica, o que afeta também a rentabilidade desse tipo de investimento.

Mesmo assim, aiinda é uma ótima escolha recorrer ao Tesouro quando se trata de alguns objetivos.

Por exemplo, devido à suas características, o Tesouro Selic ainda é o ativo mais seguro do Brasil.

Portanto é a melhor opção para alocar boa parte da sua Reserva de Emergência ou mesmo a parte conservadora do Barbell.

Além disso, você pode também aplicar uma pequena parte do seu capital apostando em algumas mudanças na curva de juros para se beneficiar da Marcação a Mercado.

Ou também para se beneficiar de uma alta da inflação e se proteger dela.

Então, como essa classe de ativos é muito flexível e com diversas opções, ela pode atender a diferentes objetivos e com certeza algum deles se encaixa nos seus planos.

Aprenda mais sobre o Mercado Financeiro

Mas mesmo que você ainda não saiba como definir seus objetivos financeiros e esteja perdido na composição da sua carteira de investimentos, não se preocupe!

Quando eu comecei nesse mundo de investimentos, infelizmente não tive alguém para me mostrar o caminho das pedras.

Mas após acumular mais de 20 anos de experiência no Mercado, eu estou aqui para te ajudar!

E no curso Capitalista Selvagem você aprenderá tudo que precisa para montar uma carteira convexa, preparada para todos os movimentos do Mercado e para se beneficiar deles!

Então venha fazer parte de uma das maiores comunidades de investimento do Brasil e se torne um super investidor Antifrágil!

Conclusão

É necessário que você entenda o que é esse investimento. O Tesouro Direto consiste em um título público de renda fixa.

Portanto, funciona como um empréstimo que o cidadão faz ao Governo Federal.

Em troca, o investidor recebe uma quantia maior do que o montante destinado à União.

Por isso, antes de decidir sobre como investir no Tesouro Direto, eu tenho a obrigação de destacar os benefícios desse investimento.

Garanto que a rentabilidade e a liquidez são aspectos marcantes e que merecem ser levados em consideração.

Definitivamente o investimento nessa aplicação é, sinônimo de mais dinheiro na conta.

Por outro lado, é preciso ficar atento a estratégias para ter mais resultados em curto, médio e longo prazo.

Tenha em mente, de forma inicial, então, as suas metas financeiras.

Por exemplo, você pretende pagar um curso de pós-graduação daqui a 3 anos. Nesse caso, a rentabilidade deve ser alta.

Então, para ter sucesso, veja os títulos que apresentam juros compostos. Esse é um passo crucial para o investimento ser vantajoso.

[…] É importante destacar que, ao investir nessa modalidade de fundo, você não está adquirindo um ativo, como acontece no caso do Tesouro Direto. […]

[…] Leia mais sobre: como investir no tesouro direto? […]

[…] Conheça os títulos do tesouro direto. […]

[…] te dar um exemplo: no Tesouro Direto a taxa de custódia atualmente é de 0,25% ao ano e é cobrada semestralmente, ou quando o […]

[…] valor, small caps, internacionais, etc)– Recomendações de ativos de Renda Fixa (Tesouro Direto, CDB, LCI, LCA, etc).Por isso, contar com a ajuda de uma casa de análise vai te ajudar a […]

[…] caso de um título prefixado do Tesouro Direto, por exemplo, a rentabilidade já é definida no momento da […]