Quem me segue e faz meus cursos sabe que eu sempre falo da Volatilidade. E falo também que devemos acompanhar o seu comportamento e que podemos comprar ou vender Volatilidade.

Nos meus curso de Opções, por exemplo, Volatilidade é tema central de várias aulas e de muitas estratégias!

A Volatilidade é de extrema importância para as Opções. Sabia que existem dois tipos de Volatilidade: a Volatilidade Implícita e a Volatilidade Histórica?

É fundamental entender muito bem a Volatilidade. Dessa forma, você pode identificar quais estratégias são mais adequadas e podem tirar melhor proveito do cenário.

Nesse artigo, vou falar sobre a Volatilidade Implícita.

Como é calculada a Volatilidade Implícita?

A Volatilidade Implícita não é obtida de cálculos utilizando o retorno do ativo. Ela é obtida através da utilização do preço dos prêmios negociados no mercado e, portanto, indica exatamente qual a estimativa que esse mercado está utilizando em seus modelos.

Para tanto, utiliza-se o Modelo de Black & Scholes , não para calcular o preço justo do prêmio, mas usa-se o prêmio corrente de mercado e, através do cálculo inverso, encontra-se qual Volatilidade estimada para esse prêmio.

- Leia mais sobre: Como são definidos os preços das Opções?

De maneira mais simples, a Volatilidade Implícita é quando se descobre qual Volatilidade Histórica que o mercado está usando para determinada Opção. Para tanto, deve-se utilizar os preços da Opção.

Dessa forma, pode-se considerá-lo como justo, colocá-lo no Modelo de Black & Scholes e, através da inversão do modelo, descobrir qual Volatilidade foi usada para determinar esse preço da Opção.

- Leia mais sobre: Modelo de precificação: Black & Scholes

Para cada série em aberto, através de seu prêmio, é obtida uma determinada Volatilidade Implícita e que normalmente serão diversas entre elas e também diferentes da Volatilidade Histórica, obtida através dos métodos – clássicos ou modernos – acima mencionados.

Diferentes Volatilidades Implícitas entre as séries em aberto não significam que o Mercado está calculando mal o preço de uma Opção, pois existe uma diferença natural entre as volatilidades de cada opção.

- Leia mais sobre: O que é as gregas?

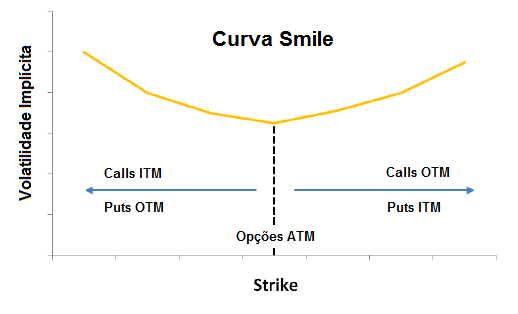

Desse modo, as Opções “no dinheiro” terão volatilidades menores que as dentro e fora dele. Quanto mais fora ou mais dentro do dinheiro, maior será a Volatilidade Implícita.

Esse fenômeno é amplamente conhecido como Curva de Smile.

Entendendo a Volatilidade

O motivo, pelo qual, as Opções “no dinheiro” têm uma menor volatilidade estimada pelo Mercado pode ser explicado por ser a série de maior Theta. Assim, a mais vendida por quem entra no Mercado com o intuito de obter retorno com o passar do tempo.

- Leia mais sobre Theta em: O que são as gregas?

Já as Opções mais caras ou mais baratas são menos objeto de venda, por serem mais arriscadas e, proporcionalmente, possuírem menor adicional, quando em comparação com as Opções “no dinheiro”.

Como serão observadas diferentes Volatilidades Implícitas entre as diferentes series em aberto, é aconselhável considerar como mais justa a Volatilidade Implícita obtida do cálculo da opção mais “no dinheiro”.

O fato é a opção mais “no dinheiro” é a mais negociada e com maior Vega, portanto, a opção mais sensível a uma alteração na Volatilidade.

A observação da Volatilidade Implícita nos dá uma maior noção se as incertezas dos agentes estão exageradas ou subavaliadas.

Essa é uma boa medida no intuito de vislumbrar como está a incerteza sobre o futuro.

E é isso que nos dá a oportunidade para se posicionar melhor, imaginando as eventuais mudanças que podem acontecer nessas medidas num futuro breve.

A sensibilidade da Volatilidade

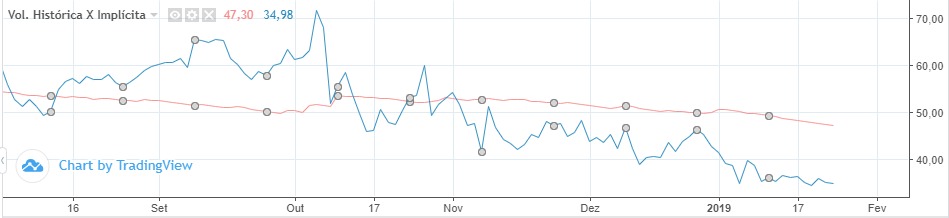

As Volatilidades Implícitas são mais sensíveis que as Históricas e demonstram como o mercado muda seu humor rapidamente.

Porém, as duas medidas de Volatilidade têm curvas de comportamento correlacionadas, como não poderia deixar de ser.

Como se percebe, a Volatilidade acaba sendo um fator altamente subjetivo e, entre todos os fatores, o menos sujeito a uma pronta identificação.

Como tais cálculos são o assunto de discussões há muitas décadas e como a cada dia novos modelos são utilizados pelos financistas e estatísticos, é aconselhável ao Trader estudar e entender os conceitos.

Mas, não é aconselhável que você se aventure nesses cálculos complicados.

É melhor se concentrar no Mercado e considerar a Volatilidade Implícita da Opção no dinheiro no cálculo de suas operações, ou obter tais valores em agências ou plataformas de difusão de informações, como, por exemplo, o OpLab .

O que não tão facilmente se conclui e deve-se ter claro é que a volatilidade, às vezes, sobe, muito, e rapidamente, para níveis de mais de 50% ao ano, e passa o resto do tempo caindo lentamente, retornando para seus níveis mínimos próximos a 20%.

Essa alta inesperada ocorre uma ou duas vezes ao ano, quando há alguma crise. É quando, naturalmente, as incertezas se tornam enormes.

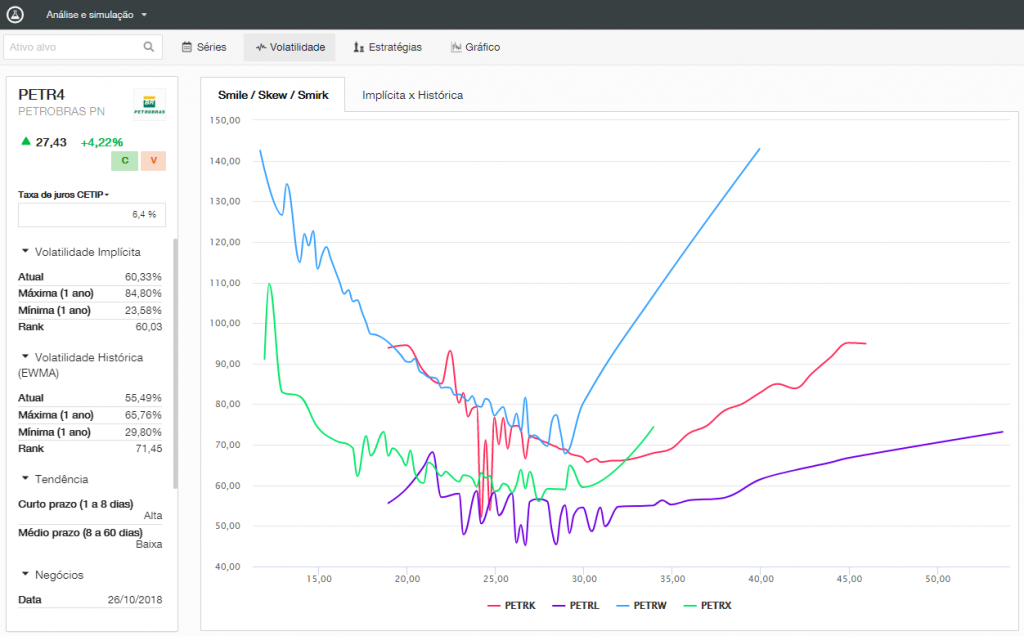

A seguir, veja uma tela com a Curva Smile de PETR4 em outubro de 2018.

Como já disse outras vezes e repetido aqui para que você compreenda bem esse assunto.

De maneira geral, a volatilidade, normalmente, sobe na queda e cai na alta do Mercado.

Idealmente, deve-se comprar volatilidade antes da crise e vender depois durante um tempo, enquanto não há uma nova crise.

Agora você deve estar se perguntando: Qual estratégia usar em uma alta da volatilidade?

Relembrando, você deve sempre prestar atenção na Volatilidade da Opção e obter os valores da Volatilidade em agências ou plataformas de difusão de informações.

Em relação a uma alta da Volatilidade, você pode usar as seguintes estratégias:

- Compra do Pozinho

- Strangle

- Straddle

- Straddle Sintético

No caso de uma queda na Volatilidade, você pode usar as seguintes estratégias:

- Lançamento coberto

- Trava de alta

- Borboleta

- Collar

Em suma, a Volatilidade sobe quando o mercado entra numa crise, quando aumentam as incertezas. E passa a cair dessa alta, quando lentamente os investidores voltam a se tornar confiantes e “racionais” – até que um novo pânico aconteça, derrubando os preços e elevando a Volatilidade a reboque.

Adorei a explicação. Já havia lido vários trabalhos a respeito, inclusive no exterior, mas nunca vi uma conexão tão clara e ter a teoria e a prática, culminando em sugestões de estratégia. Parabéns pelo artigo !

Olá, tudo bem?

Que legal, obrigado pelo seu feedback.

Ótimo que entendeu tudo.

Abração

Que bom que gostou! Continue conosco! ⚡

Muito legal esse material Roxo. Mas confesso que entender as volatilidades não é para principiantes. Se o nego quiser operar volatilidade, é mellhor ele se preparar muito bem senão vai fazer besteira, certo? Volatilidade histórica vs volatilidade implícida, é coisa pra gente grande. Mas dá para se infiltar e operá-las!!! Abraços Roxo.

Luiz sou cliente da Grande Tacada e você está de parabéns por todo o trabalho e dedicação, vc tem nos inspirado muito. Tenho uma pergunta sobre o Oplab (nem sei este é o canal para isso), mas tem umas estratégias que o OpLab dá como ideias, posso segui-las? Ou é perigoso seguir sem avaliar antes? Obrigado.

Olá, tudo bem?

Que legal, você precisa avaliar e entender o porque daquela sugestão. Abraços

Bom dia, Luiz Fernando!

Quantos são e quais são os seus cursos sobre opções, poderia eviar uma apresentação deles ao meu e-mail, gostaria de saber por onde começar.

Parabéns pela simplicidade e domínio sobre o tema.

Marcelo

Olá, tudo bem?

Tenho dois curso de Opções na pratilheira – Aprenda a Investir em Opções, Curso Avançado de Opções;

Tenho o ultimate que é lançamento de Opções, é um curso intermediário de Opções.

Além disso, nas próximas semanas, faremos o lançamento do curso Investimentos Antifrágeis.

Tudo isso, você encontra no site da Infomoney.

Abraços

Olá, Luiz Fernando Roxo.

…é possível operar com pouco dinheiro para treinar o conceito???

Há, algum curso básico para entender o conceito…???

…agradeço a atenção.

Obrigado.

Olá, tudo bem?

Sim, tenho dois cursos de pratilheira na Infomoney.

Abraços

Olá,

Claro, com pouco dinheiro você vai ganhando consistência no mercado.

Tem o curso Aprenda a Investir em opções.

Abraços

Olá Fernando!A plataforma que eu uso tem, além de outras, as volatily ratio (VR) e chaikin’s volatily (VOLATI). Qual devo usar visto não ter a VI que você tanto fala?

Olá, tudo bem?

Oplab, ela tem a VI.

Abraços

Boa tarde…

Parabéns pelo trabalho!!! Sou seu fã…acho muito interessante a forma como vc trata um assunto de tamanha complexidade…o link com a física ajuda muito a compreensão da teoria das opções.

Vejo vc muito no youtube…Principalmente, as ideias de antifragilidade (Nassin Taleb) abriram meu horizonte, mudaram minha forma de ver o mercado financeiro( e me considero um pessoa com uma educação moderada de conhecimento) e como me posicionar.A ideia do pozinho é espetacular..como ninguém havia pensado nisso.Muito brilhante mesmo.

Por favor se possível, fale um pouco da venda coberta de opções como forma de remuneração da carteira: o que vc acha, se vale a pena , se uma boa estrategia…etc Aborde se possível, como as gregas podem me ajudar na avaliação da escolha dos strikes bem como dos prêmios.

ATT jason junior

E aí, tudo bem?

Boa ideia de conteúdo. Anotado.

Abraços

Uma dúvida! No caso de uma CALL eu devo observar a volatilidade baixa e numa PUT a volatilidade alta para fazer a melhor operação?

Daniel, bom dia!

Deve observar a volatilidade em todas as operações, calls e Puts se tornam mais baratas quando a volatilidade está mais baixa

Abraço,

Roxo

O que é Skew de volatilidade?

Anderson, bom dia!!!

Veja o Vídeo: https://bit.ly/2kWfLwv

Skew é quando você plota ao mesmo tempo todas as opções de Put e de Call, e aí, a forma que ela vai ter não é um Smile, é simplesmente uma curva nas Puts.

Uma curva mais alta e vai baixando e na call uma curva mais baixa.

Qualquer coisa, me manda um e-mail. Abraço, Roxo

roxo@luizfernandoroxo.com.br

[…] […]

[…] […]

[…] […]

[…] […]

[…] Luiz Fernando. O que é Volatilidade Implícita para o mercado de Opções? 2019. Disponível em: https://blog.luizfernandoroxo.com.br/volatilidade-implicita/. Acesso em: 21 abr. […]

Olá, o curso do pozinho tem qtas horas de video aula?

Olá Ygor! O curso tem uma ementa de aproximadamente 8 horas de conteúdo gravado 😉

Parabéns pela explicação! Muito boa a didática. Eu criei um método para comparar operações estruturadas em diferentes cenários de volatilidade. É um gráfico que seria interessante acrescentar no OpLab. Basicamente eu calculo a probabilidade de cada preço (com uma volatilidade específica) e o resultado da operação estruturada no exercício em cada preço, variando o preço de centavo em centavo. Faço o somatório da multiplicação da probabilidade pelo resultado e divido o resultado do somatório pelo VAR (Value at Risk) da operação. Isso vai me dar a taxa que eu ganharia na média se fizesse milhares de operações iguais. Essa taxa, que chamei de taxa de retorno estimada pela volatilidade (TREV), me permite comparar uma operação com outra. Quanto maior essa taxa melhor a operação. Além disso, eu calculo a TREV para várias volatilidades e jogo em um gráfico. Isso vai me mostrar como a operação se comporta com a variação da volatilidade. Melhora ou piora com o aumento da volatilidade. Mais ou menos o que a grega VEGA mostra, porém é melhor, pois dá para ver em que volatilidade uma operação supera a outra. A volatilidade em que os gráficos de duas operações se cruzam. Não sei se conseguir ser bem claro, mas caso tenha interesse em saber mais me mande um e-mail. Acho que pode ser um bom diferencial para o Oplab.

Fala Vitor! Muito bom, manda um e-mail no suporte@oplab.com.br para conversar com a equipe da plataforma 😉

Olá Vitor!

Agradecemos pelo feedback, pelo método apresentado e encaminhamos sua explicação para a equipe do Oplab.

[…] compras estratégicas de pozinho de call e de put quando a volatilidade implícita do ativo estiver baixa, conseguirá dessa maneira, aumentar o ‘H’ e diminuir o […]

[…] Leia mais sobre: O que é volatilidade? […]

Olá boa noite!!

Parabéns a todos os envolvidos pela riqueza de informações!!

Adorei os detlhes !!!

Olá Eunice!

Obrigado pelo feedback!

Conte sempre conosco.