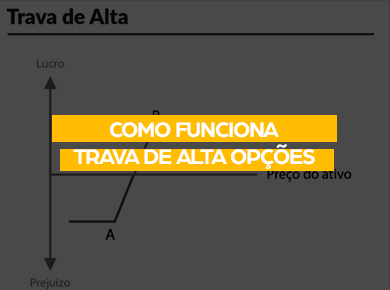

No Mercado de Opções, a Trava de Alta é uma estratégia que permite que você se exponha em alguma ação em momento de alta ou baixa do papel e mesmo em um cenário em que o mercado fique parado.

Se a sua ideia é analisar um ativo subjacente ou primário, o uso da Trava de Alta pode ser uma boa alternativa para garantir que os seus investimentos em Opções terão o retorno esperado.

O maior benefício ao montar uma trava é que o investidor terá seu prejuízo máximo limitado, e ao montar a operação ele poderá alterar o tamanho do risco de acordo com o que achar melhor.

Porém, da mesma forma que os prejuízos são limitados, os lucros também são. Devido a esta característica de uma operação com limites de ganhos e perdas, a estratégia leva o nome de trava.

As dúvidas são grandes? Não se preocupe.

Saiba que você chegou ao lugar certo para aprender não só como funcionam as Travas De Alta com CALL (Opções de compra), e também as Travas De Alta com PUT (Opções de venda).

Também gravei um vídeo super completo sobre o assunto para o Roxo TV e vou deixar o link aí embaixo para vocês darem uma olhada:

O que é trava em Opções?

As travas são definidas através de operações compostas por duas Opções utilizadas para maximizar o lucro, evitando perdas em investimentos.

Primeiramente, antes de saber mais sobre o funcionamento de uma Trava de Alta, é necessário entender como se trabalha com estes mecanismos no Mercado de Opções.

No mercado financeiro, o investidor que recorre ao uso das travas possui uma expectativa otimista, ou seja, há espaço para lucros com Opção de compra ou de venda, posteriormente.

Confira abaixo o vídeo que eu gravei sobre as travas no Mercado de Opções:

Tipos de Trava de Alta

Atualmente, existem dois tipos de Trava de Alta: a Trava de Alta com CALL e a Trava de Alta com PUT.

A primeira variação também conhecida como trava de débito (call spread) é aplicada quando o investidor identifica o estágio moderado no aumento do ativo utilizado na operação.

As Travas De Alta com call são conhecidas como travas de débito.

Ela consiste em comprar uma call mais cara e vender uma mais barata.

Essa estratégia é interessante quando o investidor acredita em uma alta mais forte do papel.

Já as estratégias de put spread são aplicadas quando existe a intenção de venda de uma Opção (put) com um preço de exercício mais alto do que o valor atual das long calls.

Já as Travas De Alta com put são as travas de crédito, já que consistem na compra de uma put mais barata e a venda da put mais cara.

Esta estratégia além de ganhar com a alta do papel, também ganha com a passagem do tempo, podendo gerar ganhos mesmo com o mercado parado.

A diferença é que na trava de débito você paga para montar e na de crédito você recebe.

As Travas De Alta geralmente são chamadas de operações estruturadas, pois são formadas por mais de um instrumento de investimento na mesma operação.

Diferenças entre Trava de Alta e Trava de Baixa

A principal diferença entre a Trava de Alta e a Trava de Baixa é que as Travas de Baixa geram lucro no momento em que o ativo objeto é oferecido com preços mais baixos.

Isso acontece quando o mercado está em queda.

Na hora de montá-la também é permitido utilizar CALL ou PUT, basta ter em mente qual a sua necessidade no momento da aplicação destas operações.

Como montar Trava de Alta com put (trava de crédito)

Neste caso, a Trava de Alta com PUT’s ocorre pela compra de uma Opção mais OTM (Out the Money, ou seja, Fora do Dinheiro), ao mesmo tempo que fazemos a venda de uma Opção mais ATM (AT the Money ou No Dinheiro).

Não esqueça que as definições de OTM e ITM em PUT é o inverso das CALLs.

Conforme mencionado anteriormente e para esclarecer cada processo, a operação será uma Trava de Alta se compramos uma Opção com um strike e vendemos outra com outro strike do que o desta Opção adquirida.

Assim, o uso destas bases nos permite saber que a trava é de alta apenas olhando os strikes, independente de serem formadas com CALL ou PUT.

Na prática, a montagem das travas sempre consiste em comprar uma Opção e vender outra.

Aqui, a principal diferença é que nós estamos falando de uma operação de crédito.

Nas PUTs, o investidor recebe mais pela perna vendida do que paga pela compra, aspecto que resulta em mais crédito na montagem da operação.

Mas como isso é possível?

Esta estratégia permite ao comprador a possibilidade da venda do ativo pelo preço do strike no vencimento e ao vendedor, a obrigação de comprar o ativo pelo preço do strike no vencimento.

Com isso, o comprador de uma PUT deseja que o preço do ativo diminua para a operação dar lucro enquanto o vendedor deseja que o preço do ativo aumente e fique acima do strike no vencimento para ficar como prêmio sem ser exercido.

E então vem a pergunta inevitável, se as PUTs são Opções que ganham com a queda dos preços, como pode ser usada para montar uma Trava de Alta que ganha com a alta dos preços?

Na Trava de Alta com PUTs, como já vimos, recebemos um prêmio ao montar a operação e caso o preço do ativo suba acima dos strikes das duas pernas, as duas Opções irão vencer e não “darão exercício”.

Com isso, perdendo totalmente seu valor, “virando pó”, e assim ficamos com o prêmio recebido. Sendo assim, continua sendo uma trava pois tem lucro máximo travado e de alta pois ganhamos com a alta dos preços.

Como montar Trava de Alta com call

Em primeiro lugar, vale recapitular que a Trava de Alta com CALL’s é estruturada através da compra de uma Opção mais ATM (AT The Money ou No do dinheiro), ao mesmo tempo que comercializamos a venda de uma Opção mais OTM (Out The Money / Fora do Dinheiro).

Bem como a estrutura acima, toda a Trava de Alta de débito é formada pela compra de uma Opção de strike menor e a venda de uma Opção de strike maior.

Para aproximar o leitor dos termos utilizados pelo mercado na prática, em operações estruturadas, chamamos cada parte da operação de pernas.

A Trava de Alta, portanto, é formada por duas pernas.

Na prática você já sabe que a operação gera lucros com a alta dos preços.

Ao mesmo tempo em que é formada por duas pernas, uma comprada e outra vendida.

Como funciona o cálculo da Trava de Alta?

A Trava de Alta com Call é uma trava de débito, sendo assim, você pagará (no caso desta simulação) R$902,00 e também é seu risco máximo, porque você só corre o risco de perder o que você paga.

E você pode lucrar R$1847,86.

Veja a imagem abaixo que foi retirada do Oplab, para interpretar todos os dados.

Agora, a Trava de Alta com PUT é uma operação de crédito, então, assim como num cartão de crédito, você recebe o dinheiro para pagar depois.

Nesta simulação você recebeu R$1007,95 e seu risco máximo de perda é de R$2742,05, ou seja, se a sua operação der totalmente errado, este é seu prejuízo total.

Isso acontece, porque você vende uma put mais cara e compra uma put mais barata, limitando assim o seu risco máximo, tornando a sua operação mais segura.

Veja o exemplo:

Como montar uma Trava de Alta (em 5 passos)

Confira passo a passo como montar a estratégia de Trava de Alta com Opções. Neste exemplo, iremos montar a Trava de Alta com Calls de PETR4.

Passo 1: Analise o mercado e o papel para descobrir se há uma tendência de alta.

Você deve consultar várias fontes especializadas, uma casa de análise e também usar o OpLab para avaliar as Gregas e o Payoff. Definidas as Opções que irão compor a Trava de Alta, é preciso ter uma conta em uma corretora para executar a operação.

Como exemplo, decidimos montar essa trava com Calls de PETR4, fazendo a compra da PETRI20, que está custando R$0,41 e cujo strike é R$19,92 e, logo em seguida, fazendo a venda da PETRI21, que está custando R$0,18 e seu strike é R$20,92, no momento em que o papel está a R$18,80.

É uma trava montada com Opções cuja diferença entre os strikes é R$1,00, ou seja, esse é valor o máximo que o investidor poderá ganhar por Opção.

Além disso, o investidor terá que desembolsar R$0,41 – R$0,18 = R$0,23 (também chamado de spread) multiplicado pela quantidade de Opções usadas para montá-la. A Trava de Alta com call é uma operação em que o investidor paga para executar a sua montagem.

Passo 2: Abra o home broker e adicione as Opções à sua carteira

O passo seguinte é acessar o Home Broker da sua corretora e adicionar as Opções PETRI20 e PETRI21 à sua carteira virtual.

Para isso, basta digitar o código de cada uma delas e dar OK. Imediatamente aparecerão na última linha da grade de Ativos e Opções listados.

Passo 3: Abra uma ordem de compra no home broker.

Para isso, basta buscar PETRI20 ,clicar em “comprar” e definir a quantidade, o preço e a validade da ordem. Em seguida, é só clicar em “enviar” e acompanhar a ordem.

Passo 4: Abra uma ordem de venda para a outra perna da operação (PETRI21)

A ordem de venda deve ser aberta com a mesma quantidade negociada na compra. Para isso, basta clicar em “vender”, preencher e enviar a ordem.

Passo 5: Trava de Alta montada

No momento em que essa ordem for executada, a Trava de Alta com Calls está montada.

Desse momento em diante, é necessário ir acompanhando o comportamento do mercado e o valor dessas Opções, para decidir o momento de desmontar a operação.

Se PETR4 ficar abaixo de R$19,92, as duas Opções podem virar pó e, se isso ocorrer, o prejuízo é máximo. Porém, limitado ao valor investido para a montagem da operação.

Se PETR4 ficar entre R$19,92 e R$20,92, a PETRI20 terá valor, mas a PETRI21 poderá virar pó. Nesse caso, o lucro ou prejuízo se dará pela diferença entre o valor pago na montagem e o valor obtido na venda das Opções no mercado à vista, descontados os custos da montagem da trava.

Se PETR4 ficar acima de R$20,92, as duas Opções se valorizam e o lucro máximo é obtido, que é a diferença entre os strikes operados (nesse caso é R$1,00) multiplicado pela quantidade negociada, descontados os custos da montagem da operação.

A maioria dos contratos de Opções é vendida antes da data do Exercício, por conta dos custos envolvidos na operação quando levada para o Exercício e que podem mitigar os lucros.

E como desmontar a Trava de Alta?

- 1. Para sair da operação, basta fazer a operação inversa, ou seja, primeiro é preciso abrir uma ordem de compra.

Para o nosso exemplo, usamos PETRI21, que é uma das Opções mais líquidas. Para isso, basta clicar em “comprar” e definir a quantidade, o preço, e a validade da ordem.

Em seguida, é só clicar em “enviar” e acompanhar a ordem. Chamamos também essa operação de recompra da ponta vendida. - 2. Na sequência, é preciso abrir uma ordem de venda da PETRI20. Para isso, basta clicar em “vender” e definir a quantidade, o preço, e a validade da ordem. Em seguida, é só clicar em “enviar” e acompanhar a ordem.

Essa operação também é chamada de venda da ponta comprada.

- 3. No momento em que a segunda ordem for executada, as Opções deixarão de constar na sua carteira e o valor da venda, menos os custos da operação, virá para sua conta após o prazo de liquidação da operação.

Dica Extra: antes de operar defina o seu setup

Qualquer estratégia de Opções exige um estudo e conhecimento do mercado. Investir em Opções não é você alocar toda sua renda em uma única operação.

Vai muito além disso, investir em Opções é a oportunidade para aumentar os seus rendimentos e ainda proteger a sua carteira de investimento com pouco capital investido.

Se você quer usar as Opções para aumentar seu patrimônio e proteger a sua carteira, conheça o curso de Opções.

Deixa aqui o seu e-mail e tenha acesso ao canal no Telegram.

Aprenda mais sobre o Mercado Financeiro

Agora que você já aprendeu uma das estratégias básicas para operar com Opções, que tal se aperfeiçoar em estratégias que te renderão ainda mais ganhos?

O Curso Opções Master foi preparado por mim e por mais 15 professores, com mais de 40 aulas para te ajudar a entender melhor cada uma das estratégias e mais, aprender a manejar estratégias ainda mais sofisticadas.

Os pré-requisitos para você se dar bem nessas aulas são: conhecer o mercado de ações e é imprescindível que você já esteja exposto às Opções e claro, tenha bastante força de vontade e disciplina.

Com esses conhecimentos, a sua busca pela liberdade financeira será mais encurtada e suas metas estarão logo ali.

Conclusão

Concluindo, no Mercado de Opções, a Trava de Alta é considerada uma operação estruturada com variações mais simples.

É uma estratégia que aposta na alta dos preços do ativo sendo formada por duas pernas, uma comprada e outra vendida.

Nesta etapa, outro ponto importante: o strike da operação comprada é menor do que o strike da Opção vendida, certo?

Lembre-se que você pode montar a Trava de Alta com dois mecanismos: CALL ou PUT e neles há risco e ganho máximo, ambos limitados.

E aí, você já fez essa operação e ainda segue com alguma dúvida? Escreva pra gente nos comentários e conte sua história.

Seus conteúdos são muito bons. Porém devido ao trabalho, tenho pouco tempo para estudar. Eu, meu filho e seu amigo a um mês estamos estudando diariamente diversos conteúdos, ainda gratuitos, antes de adquirir um curso e não conseguir opera-lo. Nossa ideia é principalmente aprender a negociar opções.

Então em breve vamos adquirir seus cursos mais avançados. Você sabe que no início a coisa toda dá um nó no cerebro, devido a muitas informações. Mas esperamos dominar bem todo o conteúdo básico até o final do ano. Obrigado pelos ensinamentos.

Fala Daniel! Bons estudos, conta com a gente! 🚀😉👊

Eu tenho uma dúvida Luiz. Se poder me responder fico grato.

No momento da montagem da trava eu tenho o custo de comprar no mínimo 100 opções de call e vender 100 opções de call.

Então por exemplo :

Supondo que os valores de prêmio São:

0,31×100=31e 0,22×100=22 31+22=53

0,31-0,22=0,09×100= 9

Isso quer dizer que tive um custo para montagem da trava de 53,00 mas posso perder no máximo 9,00 na operação?

E que os 44,00 restantes voltam para mim?

Olá Emerson! Não, na compra da opção de R$0,31 você irá pagar os 31 reais referente a um lote de 100 opções, já na venda da opção de R$0,22 você irá receber como crédito o valor de R$22 referente a venda de um lote, sendo assim seu custo de montagem nesse exemplo já seria de R$9 mesmo

Legal Roxo, depois do oba oba e da paulada que a Cogna deu nesses últimos dias, resolvi me aprofundar mais e decidir por mim mesmo qual a operação me trás mais tranquilidade.. Cadastrei no Oplab e vou testando por 30 dias enquanto faço os estudos. O preju foi grande, mas a determinação é maior ainda. Nos encontramos em algum curso por aí.. abraço

Olá Rodrigo! Ficamos felizes pelo seu empenho, bons estudos! 🚀

Olá Roxo, muito obrigado pelo conhecimento compartilhado. Fiquei com duas dúvidas.

1 – quando eu faço a venda, como no exemplo PETRI21, essa venda não é considerada uma venda “descoberta”? Eu corro o risco de ser exercido nessa venda e ser obrigado a vender a ação petr4 que não tenho em carteira?

2 – trava de baixa teria o mesmo conceito da trava de alta, mas feito com puts ao invés de call?

Muito obrigado

Olá Claudinei! Ficamos felizes com seu engajamento no tema! Vamos às dúvidas:

1 – Não é uma venda descoberta exatamente porque a compra da outra ponta “trava” a operação, além disso nas operações com duas ou mais pontas quase sempre o mais adequado é desmontar antes do vencimento e fazendo assim o seu risco máximo é perder aquilo que foi investido na montagem da trava, que seria o spread entre as duas opções.

2 – Exatamente, é a mesma ideia porém você irá vender a opção com strike menor e comprar a opção com strike maior, se atente a esse detalhe e simule no OpLab antes de montar no homebroker ou em seu robô ⚡

Já estou fazendo o curso de Opções do Roxo. Quando tiver outro quero fazer para me aprimorar.

Perfeito, bons estudos!

Não consegui entrar no grupo do Telegram,fiz todas as etapas certinho,mas na última depois que confirmei todas as informações a página caiu.

Olá Andreia, que bom que se interessou em se aproximar mais de nós!! Nos envie uma mensagem no direct @luizfernandoroxo para que possamos te orientar ⚡⚡

[…] Trava Alta: entenda como utilizá-la – blog do luiz fernando roxo. disse: junho 12, 2020 às 3:38 pm […]

Esta é a melhor explicação, didaticamente falando, que encontrei na rede.

Porém, faltou um detalhe, como é declarado no IRPF esta transação? E as perdas, podem ser abatidas? O Lucro pode ser compensado com perdas anteriores?

Olá Marcos, obrigado pelo feedback!

Temos um post em nosso blog falando sobre IRPF, porém recomendamos que procure um contador para tratar de assuntos mais detalhados ou um serviço de terceirização de cálculo de imposto de renda através das notas de corretagem.

Alguns exemplos são: Sencon, MyProfitWeb e IRPFBolsa.

Boa tarde Luiz!

Na trava de alta com put. Se o valor do ativo estiver acima dos strikes, melhor esperar o vencimento para virar pó e fica com o prêmio? Obg!

Olá Renan!

Quanto atingir 70% ou mais de lucro é recomendável ficar com o prêmio e rolar/desmontar a operação.

Conte sempre conosco!